|

最近,个人养老金账户可以开通了。 各大银行准备了丰厚的红包,开始抢人大战。 搞了一些开户即可领红包的活动, 高的可领500块,少的也有几十元。 对此,网友们议论可热闹了, 有人说,这大羊毛一定要薅上,

也有人说,这是新模式割韭菜。

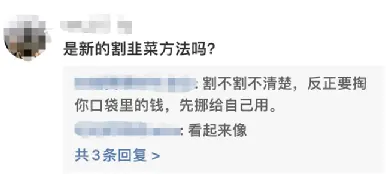

很多朋友坐不住了,纷纷跑来问哆啦, 要不要开个人养老金账户,买啥产品更合适? 咱们先来看看,如何开通个人养老金账户~ N1个人养老金账户,如何开通?1、哪些人可以开? 目前还在试点,能开的城市(地区)有36个。 如果你在以下城市(地区)有交社保,就可以开户了。

2、在哪儿开? 目前为止,有23家银行可开通个人养老金账户。 但要注意: 个人养老金账户有唯一性,只能开通一个。 你选择了哪家银行,就不能在别的银行再开了。 要换也可以,但估计很麻烦。 3、如何开通?开通后买啥? 开户很容易,银行app申请就可以。 开户之后就能存钱进去,买以下四大类产品: 转入的资金,暂免征税,但退休之前取不出来。 等退休领取的时候再补征3%的税~ 所以,只适合有节税需求、年收入较高的朋友, 现在开户把钱存进去,年底就可以申请抵税。

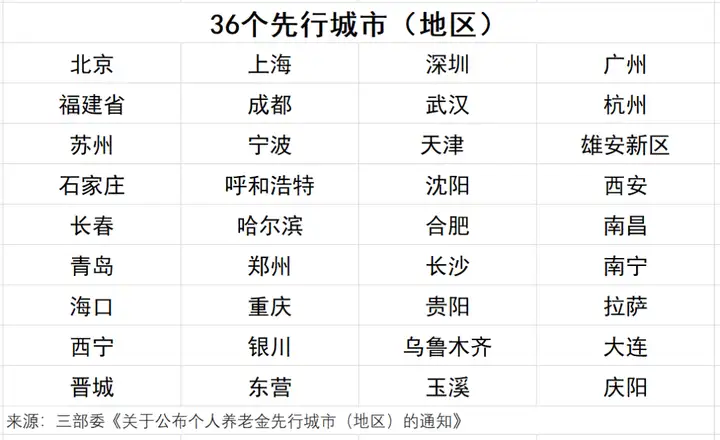

接下来,咱们看看个人养老金账户的保险产品。 N2个人养老金账户的保险产品,值得买吗?这是银保信公布的首批保险产品名单:

一共有7款,均属于专属商业养老保险。 保障内容如下:

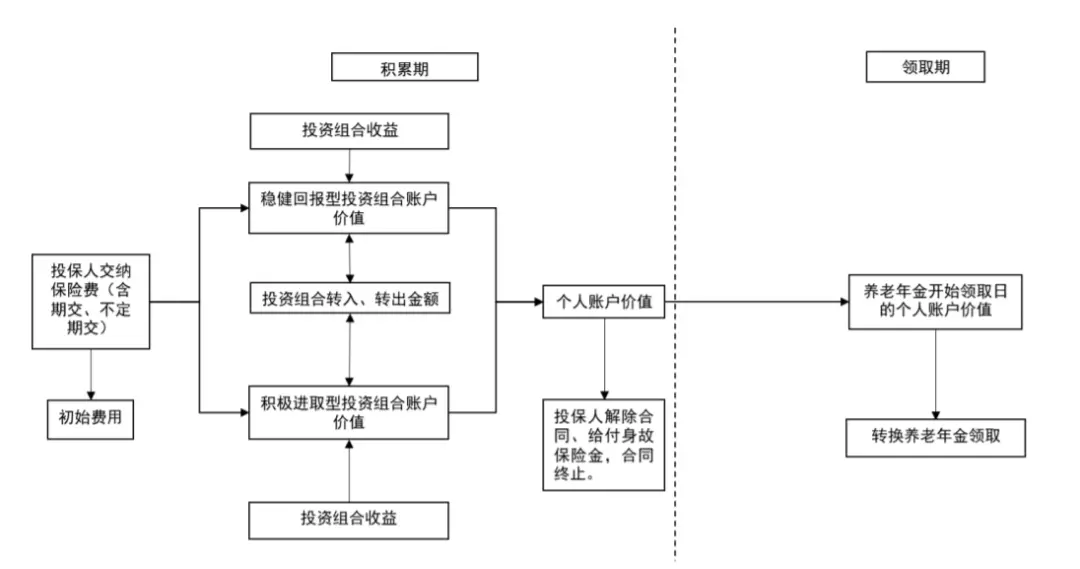

除了基本的养老金、身故保险金之外, 部分产品还有全残保险金、护理保险金。 下面我们分别从收益性、安全性和灵活性这三方面来看。 1、收益性 计算专属商业养老保险的收益比较复杂, 分为积累期和领取期两个阶段。

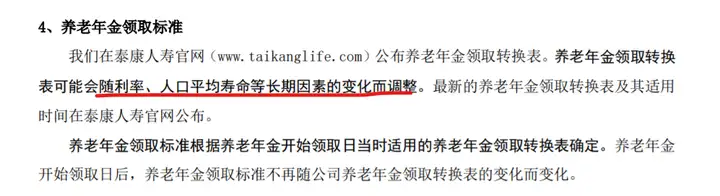

收益按照“保证+浮动”的模式: 稳健型:保障稳健收益的下限,保底高,浮动小; 进取型:提供更高收益的可能性,保底低,高浮动。 以上7款产品,稳健型保底利率普遍在2%-3%,进取型只有0%-0.55%。 至于能领多少钱, 要根据个人账户价值、养老年金领取转换比例,还有领取时间三方面进行计算。 而个人账户价值是不保证的, 养老年金转换比例也会随着利率、人口平均寿命等长期因素变化进行调整。

这就意味着,到底能领多少养老金是不确定的。 2、安全性 安全性,倒没什么问题, 毕竟是GJ精挑细选出来的保险公司, 如果真的破产,也有其他保司兜底。 但是要注意,保证利率部分才有兜底, 浮动部分是没有兜底的,跟万能账户性质一样。 3、灵活性 专属商业养老保险的流动性比较差。

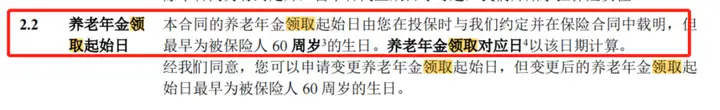

首先是领取年龄, 个人养老金,必须到法定退休年龄才可以领。 这点对女性朋友不太友好, 如果55岁退休,那也得等到60岁才能领!

其次,如果中途想退保,也不是想退就能退的。 在领取之前,退保会有不同程度的损失,5年左右才可以拿回本金。 6年以后另外能拿回部分投资收益。 开始领取后现价为0,就不能再退保了。 只有特殊情况可以退:患重疾或意外伤残1-3级。 碰上急用钱就比较被动了。 所以,无论是领取还是退保, 相比一般养老年金险来说,灵活性要差很多。 毕竟养老年金险在领取之后的很长一段时间都有现价(比如养多多3号) 有些产品甚至终身有现价(比如乐养多)。

总的来说,专属商业养老保险, 收益有保底但不确定有多少,安全性高但灵活性差。 那到底值不值得买呢?哆啦个人是不建议的, 因为它最大的问题是不确定自己能领多少养老金。 唯一可取之处就是能节税。

如果能接受它的不确定性,并有节税需求,那可以考虑。 N3写在最后至于个人养老金账户的其他三类产品, 哆啦并不看好,像银行存款, 收益只能维持几年,下个周期有多少,是未知的。 银行理财,收益不保证,本金也有可能亏损。 基金,存在较大的波动性和锁定期较长的问题。

但不管怎么说,个人养老金账户是个好事, 毕竟养老多个了选择嘛。 只是,一年才12000的限额显然是不够养老的。 还需要组合搭配其他产品, 比如看中流动性,可以买点增额终身寿险, 担心长寿风险的,买一部分商业养老年金险。 我叫哆啦,是专业的保险测评师。 如果你对养老年金险感兴趣,关注微信公众号“哆啦A保”,可免费获取年金险选购宝典,欢迎来撩~

|

下一篇:28款保险的万能账户大PK~