|

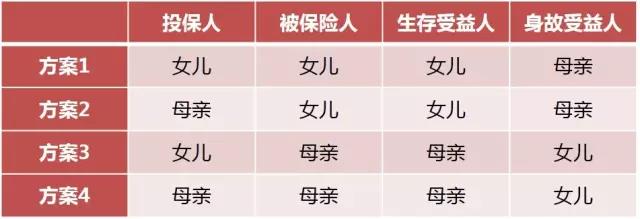

先看个真实的例子。 53岁的王女士,离异,经营私营企业,个人总资产不低于3000万,单身抚养女儿长大。 独生女今年20多岁,经同学介绍交了一个男朋友,两人准备结婚。但王女士发现女儿男友说话比较轻浮,教育和家庭背景都非常一般,而且对未来并无实际规划,于是便担心女儿未来生活辛苦,而且有婚姻的不确定性。 王女士想给女儿一笔钱,但害怕女儿婚后共同财产风险。曾经询问女儿是否可以进行婚前财产公证,女儿坚决不同意,认为这样伤害彼此感情,不惜断绝母女关系。 怎么办?很多代理人会说,买保险呗。但是,保险真的是一买就灵吗?事实上这里远远不是买保险这么简单,保单所载关系人的设计决定了保险目的实现与否。 先明确几个概念: 1. 投保人:是指与保险人订立保险合同,并按照保险合同负有支付保险费义务的人。简单说,投保人就是交保费的人,能够掌控保单(如退保、保单质押贷款)。 2. 受益人:又称为“保险金领取人”,是指由被保险人和投保人指定,在保险事故发生或者约定的保险期限届满时,依照保险合同享有保险金请求权的人。 3. 生存和身故:若在保险期限内,因保险产生的利益在被保险人生存的情况下是归生存受益人的,如果被保险人去世产生的保险利益则归身故收益人。 那么,不同的关系人设计会起到什么作用和效果呢?

母亲投保是相对合适的,原因有三:一是具有保单掌控权;二是可以按照投保人意愿进行指定的财富传承;三是某些高现金价值的终身寿、年金险还能够保证母亲在急需用钱时立即变现。 具体来看:

在方案2中,母亲掌控保单,保证保单有效性和归属性,同时女儿获得一笔专属持续的现金,不会一次性拿很多,可以保证细水长流,同时女儿婚姻状况(比如离异)不影响保单有效性。当然,如果女儿万一发生意外,这笔资产则回到了母亲这边。 这里唯一可能比较绕的一个问题是,如果作为投保人和身故受益人的母亲先于被保险人女儿去世,怎么办?方法是变更投保人。在这里就不详述了。

在方案4中,母亲身前完全掌控所有保单收益,女儿女婿都不能染指,但女儿可以获得专属的理赔金。 这个设计可能的问题是,母亲为被保险人,年金领取时间较短;此外女儿领取身故保险金后,如果婚姻状况良好,这笔资金容易慢慢变成夫妻共同财产而无法区分,当然这也是好事,毕竟女儿婚姻幸福。

年金险在这里的作用: 1. 每年稳定的现金流满足自身日常支出,满期时返还各项保单利益。 2. 身故金指定受益人,属于女儿的专属资产,不属于夫妻共同财产,规避婚姻风险。 3. 保险具备“婚前财产约定协议”的本质,但与婚前财产公证相比,更容易接受,避免伤害情感。 从这个案例来看,女儿自己并无雄厚的资产,即使作为投保人,也是其母亲提供资金。这样一来,一旦女儿结婚,所缴保费就变成了夫妻共同财产,自然就无法达成母亲计划隔离的目的。当然,如果女儿期缴完成后再结婚,则不存在这个问题。

在方案1中,女儿作为被保险人,可以持有年金时间更长,万一女儿发生身故,可以为母亲留一笔“尽孝”钱。如果女儿在结婚前完成缴保,那么钱就在母女间形成了闭环。 可能的问题是,母亲给女儿钱女儿来投保,那么如果女儿要退保,母亲无法阻止,也就完全失去了对资金的掌控权。

在方案3中,如果是母亲想给女儿钱,那么这种投保方式其实没啥必要。这种方案核心的逻辑是“女儿爱妈妈”,多见于富裕、年轻的单身女性或准备再婚的女性,在结婚前为母亲做好安排。 所以,保单的设计有时候比买什么保险更加重要。当然,最重要的是希望用保险实现的目的,包括现金流规划(自己的养老金&女儿的生活所需&孙子辈的保障)、定向定额传承、资产的控制权和资产保全等。这个就需要有专业人士来进行规划,这也正是财富管理的专业价值所在。当然,本文所述内容必须建立在现有法律框架下才能做到有效,如合法收入来源等。

|

上一篇:有钱人的传家宝—终身寿险

下一篇:八年后,房子如葱,保险如金