|

哆啦曾经在增额终身寿险排名文章里, 提到过“报行合一”这个词, 这也是当下保险行业最热议的话题。

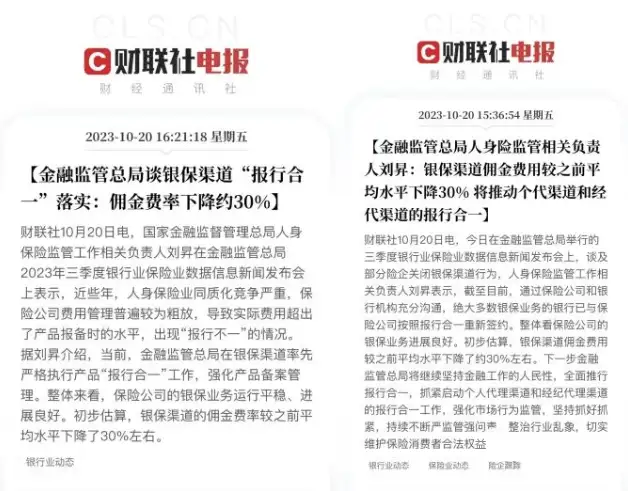

因为“报行合一”的政策很快就要靴子落地, 预计将于今年年底前实施。 一旦实施,对于寿险行业来说, 无疑是一场大地震,直接影响到我们的钱袋子。 今天哆啦就带大家一起来深度了解~ N1什么是“报行合一”?所谓“报行合一”, 指保险公司给监管部门报送产品审批或备案材料中所使用的产品定价假设, 要与保险公司在实际经营过程当中的情况保持一致, 不能“说一套,做一套”。 似乎要求并不高, 但实际对于保险公司而言,却意味着巨大的挑战。 长期以来,“报行不一”已经成为保险业的常态, 实际支出销售费用一般高于上报给监管的费用率。 保险公司为什么要这么做?

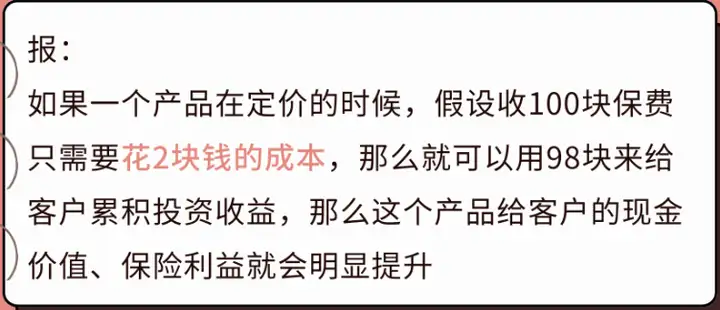

保险公司并不傻,他们也想少支出费用, 多留利润,多赚钱。 奈何行业太卷,市场竞争激烈, 如果销售费用给的太少,养不活销售队伍, 保险产品就很难卖出去。 所以,过去比较激进的保险公司, 通常采用的方式就是, 给监管报备一个只需要2块钱费用成本的产品, 但在实际销售过程当中, 却支付5块甚至是10块的销售费用。

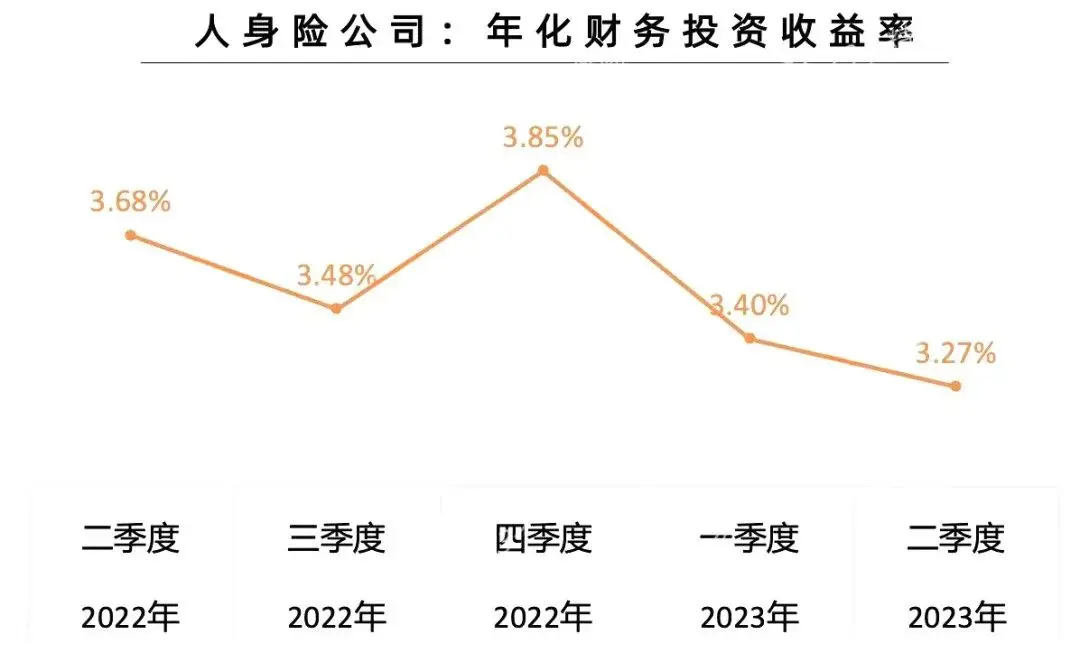

这就是监管部门所谓的“报行不合一”。 这样带来的后果就是, 保险公司要自掏腰包去补贴这额外的销售费用,产生“费差损”。 以前市场投资环境好,保险公司投资收益还不错, 虽然多支出一部分费用,但投资收益还可以覆盖。 但是大家都知道, 这几年投资环境很差,保险公司盈利压力较大。 根据监管最新披露的数据,2023年上半年, 人身保险业的年化财务投资收益率3.27%。

而且,从近五个季度的数据看, 财务投资收益率整体还是呈下行趋势。 虽然7月31日,监管已经出手, 将寿险产品定价利率上限从3.5%下调至3.0%, 从产品设计的角度,降低了险企的负债成本; 但是,从以往的行业发展看, 保险公司的实际支付费用和退保率, 远高于产品假设, 变相突破预定利率的问题,并不少见。 所以,要降低保险公司的负债成本, 不仅要从产品设计入手, 还要让实际与假设相符,即,“报行合一”。 N2“报行合一”,对我们有什么影响?“报行合一”对保险行业带来的直接影响, 就是未来保险产品“双降”--降手续费,降产品利益。 目前,银保渠道“报行合一”已经落地, 佣金费率平均降低30%, 将来其他渠道,在“报行合一”后的产品费用, 也将无法保持原有的水平。 而一旦实施,意味着羊毛真的会出在羊身上。 如果保持目前3.0产品的客户利益不受影响, 报行合一后的销售佣金将会大幅下降, 进而使销售的利益和客户利益之间的矛盾无法调和。 唯一的办法,就是把客户的利益也降下去。

这就意味着,同样保费下,获得的收益部分变少, 即寿险产品的收益在3.5%下架之后, 再次涨价降收益。 目前市场上激进定价的保险产品将不复存在。 新一轮的产品又要开始大调整! 目前行业内无论哪家公司, 只要是费率过高的都会面临调整。 尤其是这些顶流产品:

有长期储蓄或规划养老金需求的朋友, 建议尽早上车,早日落袋为安~ N3哆啦最后说总的来说,”报行合一“大推进, 虽然对于销售人员是一波极大的打击, 消费者的收益也大受影响。 但为了行业的健康平稳发展, 避免保司出现经营风险,保护消费者的切实利益。 “报行合一”也是大势所趋,无法避免。

有理财险需求的朋友,建议尽早配置, 因为未来产品的性价比会比现在的更低。 我是哆啦,专业保险测评师,测评过上千款保险。 如果你有保险问题,关注微信公众号“哆啦A保”,可免费获取年金险选购宝典,欢迎来撩~

|